Jäta menüü vahele

Artikkel

- Börsiuudised

- Juhan Lang

- Indrek Mäe

- 17. mai 2017 kell 3:45

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine.Aktsiad, millega rikastuda ja vaesuda

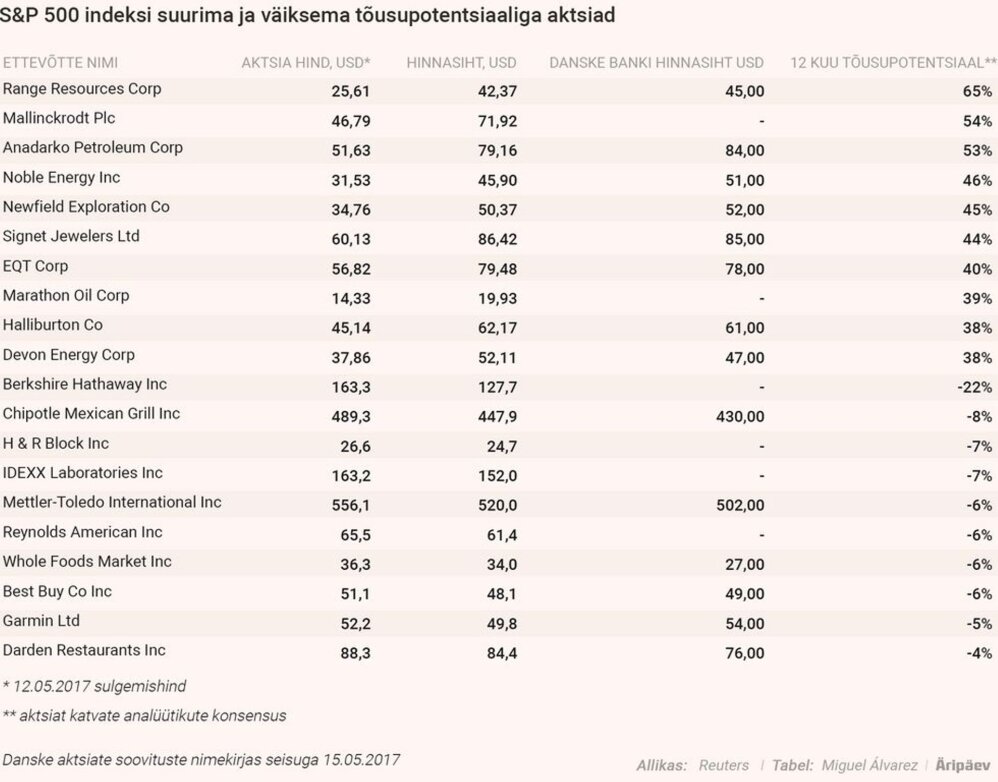

Äripäev koostas Reutersi abil nimekirja Euroopa ja USA suurima ja väikseima tõusupotentsiaaliga aktsiatest, mille juures on Danske Banki soovitused.

Parimate ja halvimate aktsiate järjestamisel võtsime aluseks poolt tuhandet USA suuremat börsifirmat koondava S&P 500 aktsiaindeksi ning Euroopa suuremaid ettevõtteid sisaldava Stoxx 600 indeksi. Tõusupotentsiaal peegeldab kõigi aktsiat katvate Reutersi analüütikute hinnangute konsensust.Leidub üllatusiS&P 500 indeksi tõusupotentsiaale vaadates on tabeli alumisse otsa sattunud ka investor Toomase portfellis sisalduv Berkshire Hathaway. Nimelt leiavad Reutersi analüütikud, et ettevõtte aktsia väärtus on 22 protsenti kõrgemal, kui ta peaks olema.LHV maaklertegevuse juhi Alo Vallikivi sõnul ei tasuks aga negatiivset hinnasihti investeerimisotsuse tegemisel aluseks võtta, sest ettevõtte kohta käivad suhtumised on kardinaalselt erinevad. See väljendubki praegusel juhul selles, et aktsia on oma hinnasihist märkimisväärselt kõrgemale liikunud. „Eelkõige on see märk ettevõtte tugevusest ning investorite ülisuurest usust firma juhtidesse,“ tõlgendas Vallikivi seda, miks Berkshire Hathaway väärtus võrreldes hinnasihiga nii kõrge on.Samuti tõi Vallikivi esile, et tabelis leidub ka teisi ettevõtteid, mille puhul hinnasihti ei maksaks usaldada. „Näiteks tabeli eesotsas on 49protsendilise tõusupotentsiaaliga väga halbade kvartalitulemuste järel suure languse teinud Outokumpu,“ märkis ta. „Pikaajalisel investoril ei soovitaks kukkuvat nuga püüdma minna,“ lisas ekspert.Nende näidete põhjal leiab LHV maaklertegevuse juht, et analüütikute konsensus saab olla ainult mis tahes investeerimisotsuse kinnitaja, mitte selle alus. „Analüüsi lugemata ning ise ettevõtet analüüsimata on väga ohtlik ainult analüütikute hinnasihtide keskmisest lähtuda,“ pani ta investoritele südamele. „Investorid jälgivad küll hinnasihte, kuid pigem oma investeerimisotsustele toe leidmiseks,“ kirjeldas ta enda praktikat. Vallikivi lisas, et enamasti on ekstreemsetel hinnasihtide ja aktsia hinna vahedel üsna lihtsad ja loogilised seletused.Prognoos pole täpneKa SEB finantsturgude riskinõustaja Kristofer Vähi nõustub Vallikiviga, et hinnasihid pole iseäranis hea viis investeeringute potentsiaali hindamiseks. „Uuringud on näidanud, et prognoositava 12 kuu vältel jõuab aktsia hind hinnasihini vähem kui pooltel juhtudest ja on perioodi lõpuks hinnasihi tasemel või kõrgemal vaid ligikaudu veerandil juhtudest,“ selgitas Vähi. Ta lisas, et tuleviku prognoosimine on keeruline ja seda raskem on aktsiatele konkreetset numbrit külge panna.Põhjused, miks hinnasihid enamasti ei realiseeru, peituvadki Vähi hinnangul eelkõige tuleviku ennustatavuse keerulisuses, kuid ka kalduvuses liigoptimismile, analüütikute huvide konfliktis, ettevõtete raamatupidamislikus maagias ja prognooside avaldamise viiteajas. „Lisaks puhtale hinnasihile võib vaadata ka, kuidas on seda korrigeeritud,“ jagas ta näpunäiteid. „Uuringutest on välja tulnud, et ostusoovitust kinnitava hinnasihi korrigeerimine ülespoole suurendab selle realiseerumise tõenäosust.“Samuti on prognoosid täpsemad küpsete ja stabiilsete firmade puhul. „Kiiresti kasvava, kuid vaevalt kasumit tootva ettevõtte puhul pole võimalik rakendada tavapäraseid finantsanalüüsi meetodeid ning seetõttu on ebamäärasus hinnasihi tulemuses palju suurem,“ selgitas Vähi.Vähi lisas, et õige viis, kuidas kasutada analüütikute prognoose, on mitte võtta lõpptulemust puhta kullana, vaid süveneda eeldustesse ja sisenditesse. „Analüütikud teevad investori eest ära palju tööd ning selle kõige väärtuslikum osa on just avastada ja tuua välja, millseid tegureid peavad nad ettevõtet kõige rohkem mõjutavamaks,“ selgitas ta. „Erakordselt kõrge hinnasiht mõnelt analüütikult ei ole iseenesest asi, mida kohe tõepähe võtta, küll aga võib see tähendada, et sellelt analüütikult võib olla midagi huvitavat kõrva taha panna, sest tema arvamus peab olema kuidagi põhjendatud.“Vaata ka teisi indikaatoreidDanske Banki privaatpanganduse säästmis- ja investeerimisvaldkonna juht Vitali Antipov peab aga tabelis esitatud andmeid usaldusväärseks, sest see tugineb mikro- ning makroandmete modelleerimisel. Ta toob sellise analüüsi eelisena esile, et see on emotsioonivaba ning eristub seega investorite muutlikest meeleoludest.Sellegi poolest leiab ka tema, et analüüs ei tohiks olla ainuke komponent investeerimisotsuse langetamisel. „Oluline on arvestada aktsiaturu iseloomuga,“ rõhutas Antipov. „Turg on tihti närviline ja kõikuv, tavapärane on turul oleva informatsiooni võimendus ja moonutamine – uudistele üle reageerimine on igapäevane nähtus.“Antipov lisas, et tihti sõltub turg ka tehnilistest kauplejatest, kes ei hooli ega tea firmade fundamentaalsest potentsiaalist. „Investor peab vaatama ka tervikpilti – ehk millises staadiumis asub maailma majandus ning konkreetse firma piirkonna ja sektori majandus,“ lisas ta. „Samuti seda, kuids firma tegevus ajalooliselt välistele šokkidele ning majandusfaasi muutumisele reageerib.“USA suurimad ja väikseimad tõusupotentsiaalidFoto: ÄripäevEkspert peab veel oluliseks psühholoogilist aspekti ning dividenditootlust. „Taimetoitlane vaevalt ostaks lihtatööstuse aktsiaid ning tervisliku eluviisi propageerija sigarettide tootja aktsiaid,“ tõi Antipov näite. „Dividenditootlus on oluline aga investorile, kes võtab aktsia oma portfelli pikaajaliseks hoidmiseks, lisaks dividenditootlusele tuleks vaadata kindlasti ka seda, millise maksumääraga dividend maksustatakse.“Vallikivi lisab oluliste indikaatorite loetellu veel P/E suhtarvu ja firma bilansilise väärtuse, kuid rõhutab, et õige investor peaks vaatama ka nende numbrite taha ning jälgima ettevõtet pikema aja vältel. „Analüütikud sellega ka tegelevad ning analüüsis on kõik see ka välja toodud, kuid lisaks tuuakse välja riskid, mis takistavad positiivsete stsenaariumide käivitumist,“ vihjas ta sellele, mida analüüsidest tuleks otsida. Antipov lisas, et analüütikute hinnasihid näitavad enamasti aktsia oodatavad õiglast väärtust 12 kuu perspektiivis ning seega ei ole spekulatiivse eesmärgiga ostjal mingit mõtet neid vaadata.Populaarne energiasektor„Vaadates praeguste hinnasihtide põhjal suure tõusupotentsiaaliga aktsiaid, jääb silma üldine optimism energiasektori suhtes,“ märkis Vähi. „Tekib küsimus, kas on pööratud piisavalt tähelepanu ettevõtespetsiifilistele teguritele või on tegu üldise vaatega energiaturule.“Vähi rõhutas, et kui valida üksikaktsiat, tuleb arvestada, et energiasektori ettevõtete tulemused on tugevalt seotud nafta hinnaga ning suurt mõju omab ka see, kuidas üks või teine firma on oma kütuseriski juhtinud. „Ettevõttele, kes on suures osas oma kütuseriski fikseerinud, ei mõju nafta hinna langus nii negatiivselt, kuid samas ei võida ta enam ka edasisest tõusust väga palju,“ selgitas ekspert.Ta lisas, et praegu on energiaettevõtted madalate kütusehindade tõttu maha trambitud ja nafta tõusule pöördumine on neile kasulik. „Samas peaks investor, kes tahab omada näiteks suurima tõusupotentsiaaliga aktsiaid, arvestama suure ühte sektorisse kontsentreerituse riskiga,“ viitas ta veel ühele probleemile, mis hinnasihte vaadates võib esineda.Minu Äripäeva kasutamiseks logi sisse või loo konto.

- Hetkel kuum

Statistikaamet vastab kriitikale: kuidas kujuneb elektrihinnaindeks?

Elektrihinnaindeksi arvutamist mõjutab ka riigipoolne sekkumine, muutust hinnaindeksis näeme peagi, selgitab statistikaameti juhtivanalüütik Lauri Veski vastukajana Äripäeva “Makromaania” uudiskirjale.

Elektrihinnaindeksi arvutamist mõjutab ka riigipoolne sekkumine, muutust hinnaindeksis näeme peagi, selgitab statistikaameti juhtivanalüütik Lauri Veski vastukajana Äripäeva “Makromaania” uudiskirjale.

Kui Mars kutsub: Musk soovib 55,8 miljardit Tesla varadest

Tesla autod kutsutakse jälle tagasi uue ohtliku defekti tõttu. Elon Musk on aga hõivatud mujal rindel ning tegeleb oma mitmekümnemiljardilise kompensatsioonipaketi väljanõudmisega.

Tesla autod kutsutakse jälle tagasi uue ohtliku defekti tõttu. Elon Musk on aga hõivatud mujal rindel ning tegeleb oma mitmekümnemiljardilise kompensatsioonipaketi väljanõudmisega.

Reaalajas börsiinfo

Myraka ettevõtlusblogi: Ford Transit gloria mundi

Äripäeva toitlustusettevõtjast kolumnist Myrakas müüs maha teda truult teeninud vanaldase Ford Transiti ning mõtiskleb selle kõrvale ausa väikeettevõtluse võimatuse üle.

Äripäeva toitlustusettevõtjast kolumnist Myrakas müüs maha teda truult teeninud vanaldase Ford Transiti ning mõtiskleb selle kõrvale ausa väikeettevõtluse võimatuse üle.

Gasellid

Kiiresti kasvavate firmade liikumist toetavad:

Metallitööstus sunnib end raskel ajal vastu võtma iga töö

Ekspordile suunatud Viljandimaa metallitööstusettevõte Metest tunnetab praegu kõige raskemat aega. See tähendab, et enam ei saa valida tehtavat tööd, vaid vastu tuleb võtta kõik pakutav.Kuigi praegu valitseb majanduslikult keeruline aeg, kavatseb Metest Steel siiski kindlalt laieneda.

Ekspordile suunatud Viljandimaa metallitööstusettevõte Metest tunnetab praegu kõige raskemat aega. See tähendab, et enam ei saa valida tehtavat tööd, vaid vastu tuleb võtta kõik pakutav.Kuigi praegu valitseb majanduslikult keeruline aeg, kavatseb Metest Steel siiski kindlalt laieneda.

Politseijuht: nõrkustele keskendumine teeb keskpäraseks

Kas rohepööre tähendab eurokommunismi? Või on see lihtsalt üks utoopia?

Küsimusele, kas rohepööre tähendab seda, et oleme sunnitud hakkama ehitama eurokommunismi, vastab Erik Moora, et kahetsusväärselt on keskkonnateemad, mis muidu vabades ühiskondades ei ole vaidlusobjekt, ära ideologiseeritud, nii et praegu näeme, kuidas poliitilised vastased vaidlevad mitte sisu üle, vaid selle üle, miks midagi teha ei saa. Samas on ilmne, et kuna inimtegevus ületab planeedi talumisvõime piire mitmekordselt, pole samamoodi jätkamine võimalik.

Küsimusele, kas rohepööre tähendab seda, et oleme sunnitud hakkama ehitama eurokommunismi, vastab Erik Moora, et kahetsusväärselt on keskkonnateemad, mis muidu vabades ühiskondades ei ole vaidlusobjekt, ära ideologiseeritud, nii et praegu näeme, kuidas poliitilised vastased vaidlevad mitte sisu üle, vaid selle üle, miks midagi teha ei saa. Samas on ilmne, et kuna inimtegevus ületab planeedi talumisvõime piire mitmekordselt, pole samamoodi jätkamine võimalik.

Elektrifirma kogemus särtsuautodega: kõikide kulude ennustamisega pole pihta läinud

Eesti Energia autoparki on kuulunud enam kui kümme aastat elektriautod ning ettevõte peab vaatamata muutunud kuludele särtsuautosid mõistlikeks.

Eesti Energia autoparki on kuulunud enam kui kümme aastat elektriautod ning ettevõte peab vaatamata muutunud kuludele särtsuautosid mõistlikeks.

Kuudepikkune vaidlus jõuab lõpule: USA näib lõpuks Ukrainale abi andvat

Kuudepikkune vaidlus miljardite dollarite üle vabariiklaste ja demokraatide vahel võib jõuda laupäeval lõpule Ukrainale ja teistele liitlastele abi andmisega.

Kuudepikkune vaidlus miljardite dollarite üle vabariiklaste ja demokraatide vahel võib jõuda laupäeval lõpule Ukrainale ja teistele liitlastele abi andmisega.

Kes võidab 10 000 eurot? Selgusid Eduka Eesti parimad tööd Parimate seas ka minister ja mullune võitja!

Neljapäeva õhtul Äripäeva meediamajas kogunenud arvamuskonkursi Edukas Eesti žürii selgitas välja 11 tänavust nominenti.

Neljapäeva õhtul Äripäeva meediamajas kogunenud arvamuskonkursi Edukas Eesti žürii selgitas välja 11 tänavust nominenti.