- Börsiuudised

- Mait Kraun

- 10. november 2017 kell 21:01

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine.Kolm õppetundi dividendiaktsiatesse investeerimisel

Dividendinvestori asutaja Märten Kress.Foto: Väinu RozentalDividendnvestori asutaja ja endine fondijuht Märten Kress rääkis nädalavahetusel toimunud Investeerimisklubi üritusel, et turgude ajastamine on keerukas ja kõrge dividendimäär ei ole aktsiate puhul alati hea.

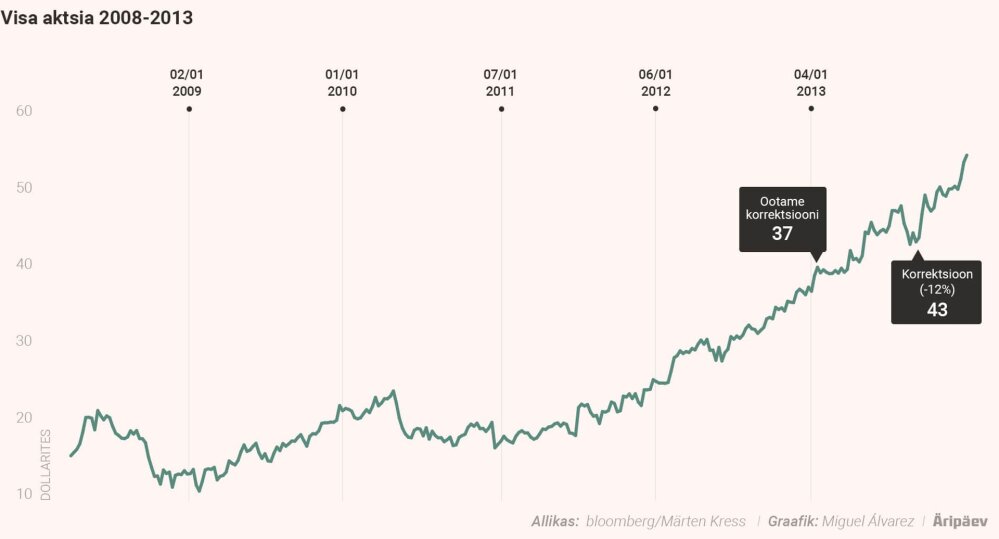

Esiteks rääkis investor, et turu ajastamine nõuab kahte edukat otsust ning tegutsemist piisavalt suure osaga portfellist. Teiseks tõi Kress välja, et väga kõrge dividendimäära ja sellele järgneva dividendikärpe taga on sageli majanduslikud põhjused, aga vahepeal on dividendikärpe taga hoopis pankadepoolne surve.Kolmandaks teemaks oli dividendifookusega ETFid, mis keskenduvad enamasti ühel või teisel viisil keskmisest kõrgema dividendmääraga ettevõtetele. „Neist valitakse välja vaid vähesed ja portfelli tasakaalustatakse regulaarselt. See toob kaasa soovimatud mõjud fondi kogutootlusele ja dividendimaksete dünaamikale.“Turu ajastamine on keerukasKress tõi näite aastast 2010, mil ta tegutses veel fondijuhina Danske pangas. „2010. aastal oli selja taha jäänud üpris suur kriis. Isiklikku raha sai fondijuhina toona paigutada vaid Danske Grupi fondidesse ja seda saigi tehtud.“„Ostsin muuhulgas näiteks Danske Invest Baltic Equity fondi. 2011. aastal tõstis pead Euroopa võlakriis, fondiosaku hind oli selleks ajaks tõusnud ligi 10 protsenti. Müüsin fondi maha ning mul õnnestus seeläbi vältida järgnenud ligi 20-protsendilist langust,“ nentis Kress.Kui võlakriis oli aga läbi saanud, siis Kress osakuid tagasi ei ostnud. Euroopa võlakriisi leevenemisel hakkas fondiosak taas kallinema ning tänaseks on see tõusnud 71 protsenti, mis jäi investoril saamata. Sellest saame turgude ajastamise esimese õppetunni: turu ajastamiseks on vaja alati kahte edukat otsust. Millal müüa ja millal tagasi osta või millal osta ja millal müüa.Korrektsiooni ootamine pole üldjuhul mõttekasKress rääkis, et paljudel investoritel on tahtmine korrektsioone vältida ning seeläbi turgu paremini ajastada. Samas on vaja aru saada, millist kasu see meile toob ja millistel juhtudel on seda üldse mõttekas teha.„Võtame näiteks maksete vahendaja Visa aktsia, mis oli 2012. aastaks võrreldes Standard & Poor’s 500 indeksiga tõusnud oluliselt kiiremini. Investorina tekib tahtmine pärast sellist tõusu mõelda, et ehk ootaks korrektsiooni ära,“ rääkis investor. Oletame, et otsustasime 2012. aasta lõpus korrektsiooni oodata ja hiljem see saabuski. Ostuotsus sai seega edasi lükatud hinnataseme 37 dollarit juures. Aktsia hind tõusis seejärel 49 dollari tasemele. Sellele järgnes korrektsioon, mis viis hinna 43ni. See tähendab, et investor on sisuliselt kaotanud, sest korrektsiooni madalpunkt on kõrgemal kui esialgne hind, mil ostuotsus jäi tegemata. „Kui veel aasta edasi kerida, siis näeme, et järgmine korrektsiooni põhi on 49 juures.“Turgude ajastamine Visa aktsia näitel.Foto: Märten Kress/Bloomberg/Miguel AlvarezKa ideaalstsenaarium ei too erilist tuluKress arutles ka -20% suuruse korrektsiooni ajastamise mõttekuse üle. Ideaalstsenaarium, kus me suudame tipphetke ära tabada ja korrektsiooni täies ulatuses kogu oma aktsiaportfelli osaga vältida, on üpris vähetõenäoline. „Reaalsem on olukord, kus me ei müü kõiki aktsiaid. Oletame, et müüme pooled – sellisel juhul säästame 50/50 investeerimisportfelli jaotuse puhul ainult 5 protsenti. Tegelikult veelgi reaalsem on, et saame korrektsioonist kätte umbes poole. Sellisel juhul langeb võit 2,5 protsendini. Kui panna juurde ka tehingutasud, langeb see nii-öelda võiduprotsent veelgi,“ nentis investor.Sellest saab tuletada turgude ajastamise teise õppetunni. Isegi, kui turgude ajastamisega panime täppi, on vajalik, et ajastamiseks kasutame olulist osa portfellist.Kõrge dividendimäär kui ostusignaalKress tõi siinkohal välja ConocoPhillipsi näite. Allpool oleval graafikul on näha ConocoPhillipsi viimase 20 aasta dividendimäär. „Toorainekriisi tulemusel aktsiahind langes tugevalt ja dividendimäär kasvas. Tuleb meeles pidada, et dividendimäära arvutatakse tagasiulatuvalt,“ nentis Kress.„Kui ettevõtte dividendimäär on rekordkõrgele sööstnud, siis on sellel ka põhjus. Reeglina järgneb sellele kõnealustes olukordades dividendikärbe,“ ütles investor, kes tõi teisalt positiivse näitena välja ka ExxonMobili aktsia. Naftatootja dividendimäär liikus toorainekrahhi ajal üles, aga rekordtasemetele ei jõudnud. Ettevõte suutis dividende edasi tõsta ning kärbet ei tulnud.„Tavaliselt on dividendikärpe taga majanduslikud põhjused. Majandus on tsükliline ja pika dividendimaksete ajalooga ettevõtetel on valmidus finantseerida dividendimakset ka laenust. Kaua seda aga teha ei saa,“ rääkis Kress, kes tõi välja, et näiteks ConocoPhillipsi äritegevusest ei laekunud vaba rahavoogu ning dividendide maksmiseks oli pidevalt vaja täiendavaid finantsvahendeid.Kress näitas olukorra illustreerimiseks graafikut, kus oli märgitud nii Exxoni kui ka ConocoPhillipsi puhasvõla ja EBITDA suhe (vt graafikut).Enamasti on dividendikärpe põhjused fundamentaalsed ehk ettevõtte majandustulemustest/ äri väljavaadetest tingitud.

Samas esineb ka juhtumeid, kus dividendikärbe on peale sunnitud väliste huvigruppide (eelkõige kreeditoride) poolt.

Ajalugu näitab, et viimase 12 kuu jooksul laekunud dividendide ja tänase turuhinna baasilt arvutatud dividendimäär (oodatav dividendimäär) erineb tegelikkuses realiseeruvast dividendimäärast, kriisiaastatel võib vahe neis dividendimäärades ulatuda 2-3 protsendini.

Allikas: Märten Kress

Pankade käes on võimSamas on Kressi jaoks ette tulnud ka olukordi, kus dividendikärbe ei ole seotud ettevõtte äritegevusega. Olukorra illustreerimiseks tõi ta näiteks Ühendriikide kivisöetootja Alliance Resource Partnersi (ALRP).„Ettevõtte dividendimäär tõusis rekordkõrgele, sest aktsia odavnes. Kui vaadata fundamentaalnäitajaid, siis olid dividendimaksed valdavalt vaba rahavooga kaetud, ainult 2015. aastal toimus üks väike langus. Dividendikärpe põhjuseks oli hoopis midagi muud kui majandustulemused – murekohaks oli ligi 27protsendiline dividendimäär,“ ütles Kress.Pangad tõmbasid Kressi sõnul kivisöe tootja liistule ning ütlesid, et esimese asjana tuleks neil laene tagasi maksta ja seejärel alles investoritele heldelt dividendi jagada. „Olin naiivselt vaadanud, et ettevõte on fundamentaalselt ja rahavooliselt piisavalt tugev, aga tuleb välja, et pankade käes on võim ning nad oskavad vajadusel ikka päris tugevalt survestada.“Investori sõnul võivad fundamentaalnäitajaid olla head, aga teatud dividendimäära puhul hakkavad laenuusaldajad ettevõttele survet avaldama. „Tunnetuslikult jääb see tase 10-12protsendi juurde,“ nentis ta. „Seega ei tasu oma portfelli üles ehitades jääda lootma ainult kõrge dividendimääraga ettevõtetele.“Dividendi-ETFides võib peituda lõksKress jagas ka oma õppetundi dividendifookusega ETFidesse investeerimisel. Tuleb välja, et kõik ei ole must-valge ning kõrgema dividendimääraga ettevõtteid koondavate fondide puhul ei pruugi esialgselt planeeritud strateegia edukalt välja mängida.Siinkohal tõi ta näiteks börsil kaubeldava fondi SPDR S&P Global Dividend Aristocrats UCITS ETFi. See valib rohkem kui 11 200 globaalse ettevõtte seast välja 100 dividendi maksvat ettevõtet, mille dividendimakseid ei ole vähemalt 10 viimast aastat kärbitud. Kõigepealt reastatakse kõik ettevõtted dividendimäära järgi ja 100 kõrgeima dividendimääraga ettevõtet pääsevad fondi koosseisu. See tähendab, et fond on väärtusinvesteeringute poole kaldu (value tilt). Tasakaalustamine (rebalancing) toimub üks kord aastas.„Ettevõtteid valitakse ja reastatakse igal aastal uuesti ja see on viinud ootamatu dünaamikani – viimase aastaga on portfellis vahetunud 35 protsenti ettevõtetest. Pingereas kümne kõige suurema osakaaluga ettevõtte seast on alles jäänud vaid üks,“ nentis Kress. „Mis on tagajärg? Kui me võrdleme ETFi pikaajalist tootlust laiapõhjalise turuindeksiga, siis üle pika perioodi võrreldes on 11 200 ettevõttest koostatud koondindeks näidanud paremat tootlust kui need välja valitud 100 kõrge dividendimääraga dividendiaktsiat.“Kuna ettevõtteid vahetatakse indeksis üks kord aastas, siis pole see piisav, et väärtus saaks realiseeruda, ütles Kress. Suur osa, mis sisse ostetakse, visatakse järgmisel aastal välja. „Filtreerimine ja portfelli ümberjagamine tekitab dividendimaksetes ennustamatu dünaamika. Võiks oodata, et dividendid kasvavad, aga tegelikult ei kasva. Investeeringuid ei hoita ka piisavalt kaua, et väärtus saaks kogutootluse potentsiaali näol realiseeruda.“Minu Äripäeva kasutamiseks logi sisse või loo konto.

- Hetkel kuum