- Börsiuudised

- Juhan Lang

- 9. juuli 2016 kell 21:01

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine.Peksupoiss läks konkurentidest mööda

Etalon Varahalduse investeeringute juht Mikk Talpsepp usub, et uus börsikriis võib peagi olla ukse taga.Foto: Andras KrallaEhkki mullu mais investoritest vendade Mikk ja Tõnn Talpsepa loodud ja kohalikelt investoritelt üle 2 miljoni euro kaasanud investeerimisfirma Etalon Varahalduse tegemisi on turuletulekust alates saatnud krõbe kriitika, näitas investeerimistandem juunis turgudele ja konkurentidele viimaks kandu.

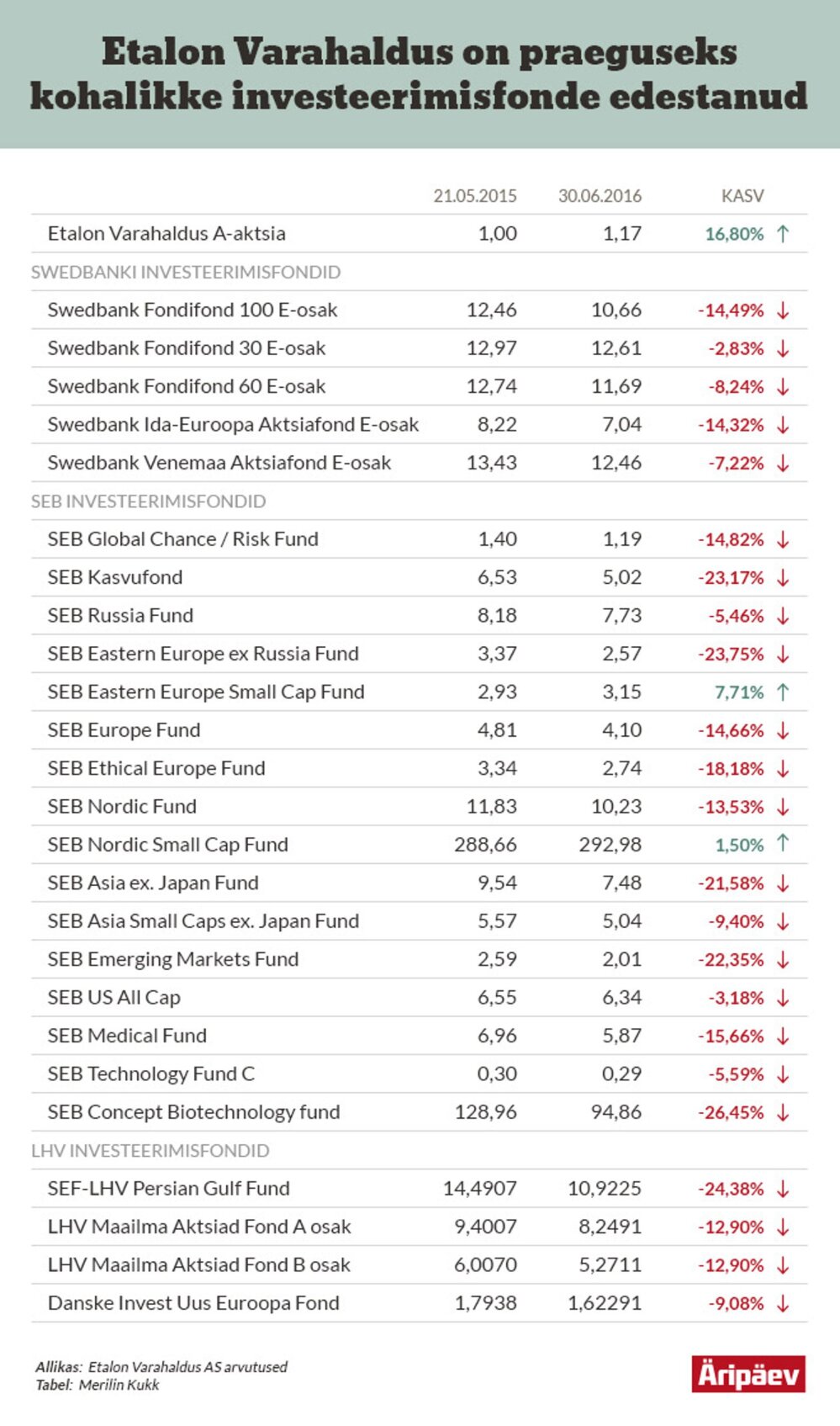

Samal kuul kui maailma börsid võtsid Suurbritannia referendumi järel järsult suuna alla ja maailma börsidel noteeritud ettevõtete turuväärtus langes kokku triljonite eurode võrra, kerkis Etalon Varahalduse A-aktsia puhasväärtus ligi 44,2% võrra, kasvatades osanike vara pea 800 000 euro jagu.Alates turuletulekust on Etalon Varahalduse A-aktsia NAV (puhasväärtus – toim) kerkinud 1euroselt märkimishinnalt ligemale 1,17 eurole, jättes tänu läinud kuu suurele tõusule pikalt seljataha nii kõik maailma suurimad regioonipõhised indeksifondid kui kodumaised aktiivselt juhitud aktsiafondid. Tõsi, äkilisele tõusule on eelnenud oluliselt pikem langusperiood ning nii mõnigi ettevõtte osanik on otsustanud oma osaluse müüa – miski ei garanteeri, et juunikuu edu ka tulevikus jätkub.Varade juhtimisel kõige riskantsemateks klassifitseeritud kauplemis- ja investeerimisstrateegiaid kasutav Etalon Varahalduse investeeringute juht Mikk Talpsepp märkis värskes kuu ülevaates, et juuni tulemust mõjutasid enim positsioonid, mis panustasid võimalikule volatiilsuse tõusule ja turgude langusele. Juba jaanikuu alguses hoiatas ta Äripäeva veergudel börsikrahhi eest ja leidis, et Suurbritannia referendumi osas ei arvesta börsid piisavalt riskiga, et võib tulla otsus Suurbritannia lahkumise poolt.Mikk on kas väga tark või liiga enesekindelJaak Roosaare, Etalon Varahalduse aktsionär

Panin Etalon Varahaldusesse 15 000 eurot selle mõttega, et ma rohkem ei pane ja seda ära ka ei müü. Mingu siis, kuidas minema hakkab. Natukene olin varem Mikuga kokku puutunud ja ta jättis mulje inimesest, kes on kas väga tark või liiga enesekindel - üks kahest. Igal juhul ta ei olnud pätt ja mul ei olnud ohtu jääda mingi skeemiga oma rahast ilma.

Mulle meeldis, et ta pani oma raha ka sinna ja enne kui tema sealt mingit teenustasu saama hakkab, peab olema fond plussis. Ta alustas suhteliselt kehva ajastusega, turud on sellest saadik pigem langenud.

Ma loen seda riskiinvesteeringuks – kui väga hästi läheb, siis see 15 000 jõuab kasvada aastate jooksul omajagu ja kui ei lähe hästi, siis kanname selle maha. Mõnes mõttes on see selline must kast, et Mikk saadab korra kuus mingi ülevaate ja ega sa tegelikult ei tea, mis seal vahepeal juhtunud on.

Kasu tõi turgude kollapsTalpsepp selgitas, et juunikuus tõid kasu mitmed edukaks osutunud ühekordsed investeerimisvõimalused ja volatiilsuse tõusule panustatud positsioonid. „Üle Brexiti tõid kasu volatiilsusfutuurid, mis referendumi järgses hirmus märkimisväärselt kallinesid, kuid nädala jooksul soetushindadest omakorda madalamale kukkusid,“ avaldas ta. „Tootluse lisa andsid ka Brexiti järgselt tehtud tehingud.“Enne Brexitit müüs Etalon Varahaldus enda eurod, vahetades need võimaliku Brexiti kartuses dollarite vastu. Antud vangerdus lisas kuu tootlusele veidi üle protsendi. Samuti ostis Etalon Varahaldus Brexiti hääletuse järgses hirmus Talpsepa kinnitusel 692 USA dollari suuruse turuhinna pealt tagasi enne referendumit lühikeseks müüdud USA e-kaubanduse ettevõtte Amazoni aktsiad. Vahetult enne Brexiti hääletuse tulemuste selgumist sulgus Amazoni aktsia 722 dollaril.Talpsepp tõdes, et Brexitil võib olla väga tervislik mõju Euroopa Liidu toimimisele, sest võib kainestada järelejäänuid riike ja pöörata suure majandusühenduse toimimisprotsesside efektiivsemaks muutmise poole. Aina bürokraatlikumaks muutuv Euroopa Liit ei ole tema hinnangul ei elanike ega ettevõtete huvides ja viiks lõpuks Euroopa stagnatsioonini.Etalon Varahaldus AS

Asutajad ja juhatuse liikmed on vennad Mikk ja Tõnn Talpsepp. Mikk vastutab investeeringute ja Tõnn administratiivse juhtimise eest.

Põhitegevus on turu ebaefektiivsustele üles ehitatud investeerimis- ja kauplemisstrateegiate rakendamine ning väärtusinvesteerimine (value investing). Tehinguid tehakse nii turgude tõusu kui ka languse peale, investeeritakse peamiselt USA aktsiaturgudel.

Strateegiad on kõige riskantsemad, mistõttu peavad aktsionärid arvestama, et riskide realiseerumisest tulenevalt võib A-aktsia NAVi märgatavalt väheneda. Ebasoodsate riskide realiseerumisel võib aktsiaselts kaotada suure osa või kogu oma vara.

Perioodil 2015–2025 on eesmärk kasvatada A-aktsia raamatupidamisväärtust keskmiselt 26% aastas ehk 1 eurolt 10 euroni.

2016. aastal emiteeritakse uusi aktsiaid ainult 22. novembri emissioonis, mille maht on kuni miljon A-aktsiat ja tegu on suunatud pakkumisega.

Allikas: Etalon Varahaldus AS

Vähem tähtis ei ole tema sõnul ka liidu ühisraha euroga liitunud riikide käekäik, kellest osadel on tõsised probleemid avaliku sektori laenukoormusega.Kaotada on rohkem kui võitaMaailma börsidest rääkides Talpsepp optimismist ei pakata, sest tema hinnangul on praegu turgudele investeerides võimalik vähem võita kui kaotada. Samas nentis ta, et kuna Brexiti hääletustulemuste järgne kahepäevane müügilaine osteti üles kolme päevaga, siis võib börsidelt kaduda ära hirm halbade uudiste ees.„Tekkimas võib olla arusaam, et kõikidele börsi jaoks halbadele uudistele on järgnemas tõus,“ nentis ta. „Seda arvestades võib ees oodata suhteliselt ebaratsionaalne tõus, kus halbu uudiseid ignoreeritakse ja börsid liiguvad uutele tipptasemetele. Brexiti hääletuse järgsele langusele järgnenud kolmepäevane ralli võis olla ka nn „surnud kassi põrge“.“Omaette küsimuseks on Etalon Varahalduse investeeringute juhi sõnul uue kriisi saabumise aeg – börs võib veel kümneid protsente tõusta, kuid tema hinnangul jääb piltlikult öeldes hapniku aina vähemaks ja praegu liigutakse potentsiaalsele kriisile üha lähemale.Etalon Varahalduse loomine sattus erakordselt keerulisele ajaleAlo Vallikivi, LHV maaklertegevuse juht

Mikk ja Tõnn Talpsepa nn track record enne Etalon Varahaldusega alustamist oli erakordselt hea, nende taust ja teadmised toetasid kindlasti ettevõtmist. Kahjuks sattus Etalon Varahalduse loomine erakordselt keerulisele turusituatsioonile, millele lisandus ka osaliste mõningane kogenematus investorite ja avalikkusega suhtlemisel. Mulle tundub, et mõlemas osas on toimunud positiivsed arengud.

Kohalik investeerimiskogukond on väga karm kritiseerija ning oluliseks peetakse kahte faktorit – tootlust ning suhtlemisoskust. Esikohal on loomulikult tootluse number, kuid oluline on ka see kuidas seda tootlust saavutatakse ning kuidas oma tegevusi põhjendatakse.

Kohalikele varahaldusfirmadele Etalon Varahaldus konkurentsi siiski ei paku, esiteks on nende mahud väga väikesed ja teiseks on nende profiil kardinaalselt erinev – sihtgrupiks on riski väga hästi taluv investor, samal ajal kui varahalduse keskmine klient on siiski keskmisest väiksemat riski taluv investor.

„Hindan, et on tõenäoline, et börsikriis võib alata sellel või järgmisel aastal,“ hoiatas ta. „Samas arengud võtavad tihti aega kauem kui peaks.“Suur kõikumine heidutas aktsionäreEhkki kõik mullu mais Etalon Varahalduse aktsiaid märkinud investorid on praeguseks oma panusega plussis, pole sõit ülesmäge olnud sugugi sirgjooneline. Kõige järsem langus tabas ettevõtet aasta algul, mil nafta hinna tõusule tehtud panused paiskasid aktsia NAVi 20. jaanuariks 50 sendile. Juba 25. märtsiks oli NAV taastunud jaanuari põhjast 110% võrra, 1,05 eurole. Seega jõuti napi paari kuuga nö paberil kaotada ja seejärel taas tagasi teenida miljon eurot.Kuratlik volatiilsus oli ka peamine põhjus, miks esimese tegutsemiseaasta jooksul tuli Etalon Varahaldusel tagasi osta aktsiaid maksimaalses, 10% mahus. Investeering ei vastanud lahkunud investorite riskiprofiilile.Juuni lõpu seisuga ostis Etalon Varahaldus aktsiate tagasiostuprogrammiga tagasi 99 872 A-aktsiat hinnaga 1,14 eurot aktsia. 1. juuli A-aktsiate märkimise vastu oli Talpsepa kinnitusel ostuhuvi samas suurusjärgus tagasiostuprogrammi raames tagasiostetavate aktsiate kogusega.Etalon Varahaldus otsustas 1. juuli A-aktsiate märkimise ära jätta ja müüs selle asemel ostuhuvilistest olemasolevatele aktsionäridele 1. juulil ära kõik 30. juunil tagasiostetud aktsiad hinnaga ligi 1,17 eurot aktsia. Talpsepa teatel otsustasid osalust Etalon Varahalduses suurendada 4 aktsionäri ning juhatuse liikmete investeeringu suurus Etalon Varahalduses ületab nüüd 500 000 eurot.Mikk Talpsepp esineb Eesti suurimal majanduskonverentsil Äriplaan 2017.

Eesti suurim majanduskonverents Äriplaan toimub 28. septembril ning sellel esinevad mitmed Eesti mõjukad ettevõtete omanikud.

Mikk Talpsepp: Börsikriis on vältimatuKuigi uue müügilaine saabumiseni võib aega minna mitu kuud või kauem, esineb mitu tõusu jätkusuutmatust toetavat asjaolu.1. 0% intressimäärad, mis ei ole jätkusuutlikud arvestades intressimäära fundamentaalset tähendust.2. USA ettevõtete ühinemiste mahu kõrge tase. Ühinemiste mahu vähenemise tagajärjel peaks saabuma turgude volatiilsuse kasv. Volatiilsuse tingimustes kasvavad riskimäärad ja see viib varagruppide (sh aktsiate) hindade languseni ja ostujõu vähenemiseni ostupoolel. Hindan, et ühinemiste maht võib väheneda enam kui 800 miljardi dollari võrra aastas, 2,3 triljoni dollari pealt 1,5 triljoni dollari peale, mis tähendaks ka börside ostupoole vastavat vähenemist. Ühinemiste mahu kõrget taset on seni soosinud 0% intressimäärad.3. Ettevõtete omaaktsiate tagasiostude ja dividendide maksmise kõrge tase. See võib väheneda tulevikus, mis sõltub otseselt ettevõtete kindlustundest. 2015. aasta esimeses kvartalis ületas S&P 500 indeksisse kuuluvate ettevõtete investoritele tagastatav rahahulk ettevõtete ärikasumeid. Pikaajaliselt tervislikum oleks kui investoritele tagastatav raha hulk oleks suurusjärgus 50 miljardi võrra kvartali kohta väiksem, ehk 200 miljardit aasta kohta. Aktsiate tagasiostude ja dividendide tase on samuti tingitud 0% intressimääradest, mistõttu ettevõtted võivad kasutada erinevaid finantseerimise võimalusi, et osta tagasi aktsiaid ja maksta dividende suuremas mahus kui oleks ärikasumite suurusi arvestades pikaajaliselt mõistlik.Börside seisukohast omavad negatiivset mõju järgmised asjaolud.* Brexiti tingimustes tõstatus taaskord küsimus, kes tasub lõpuks nii Kreeka, Itaalia, Hispaania ja muude riikide laenud, sest Suurbritannia lahkumise järgselt võib Euroopa Liidust lahkumist soovida ka mõni muu riik.* Finantssektori kasumid on vähenemas. Kuigi pankade stressitestid on korras, siis ei ole need ainsad näitajad pangade seisundist.* Teatud riikides nagu näiteks Itaalias on alates 2009. aastast alates märkimisväärselt kasvanud halbade laenude hulk, mis on kasvanud viimase 7 aastaga 50-60 miljardilt eurolt ligi 200 miljardi euroni.Minu Äripäeva kasutamiseks logi sisse või loo konto.

- Hetkel kuum