- OMX Baltic−0,03%290,97

- OMX Riga−0,21%909,41

- OMX Tallinn0,23%1 890,56

- OMX Vilnius−0,29%1 256,57

- S&P 5000,26%6 840,2

- DOW 300,09%47 562,87

- Nasdaq 0,61%23 724,96

- FTSE 100−0,44%9 717,25

- Nikkei 2252,12%52 411,34

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,86

- GBP/EUR0,00%1,14

- EUR/RUB0,00%93,68

- OMX Baltic−0,03%290,97

- OMX Riga−0,21%909,41

- OMX Tallinn0,23%1 890,56

- OMX Vilnius−0,29%1 256,57

- S&P 5000,26%6 840,2

- DOW 300,09%47 562,87

- Nasdaq 0,61%23 724,96

- FTSE 100−0,44%9 717,25

- Nikkei 2252,12%52 411,34

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,86

- GBP/EUR0,00%1,14

- EUR/RUB0,00%93,68

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Palgatööd tegemata tippinvestoriks

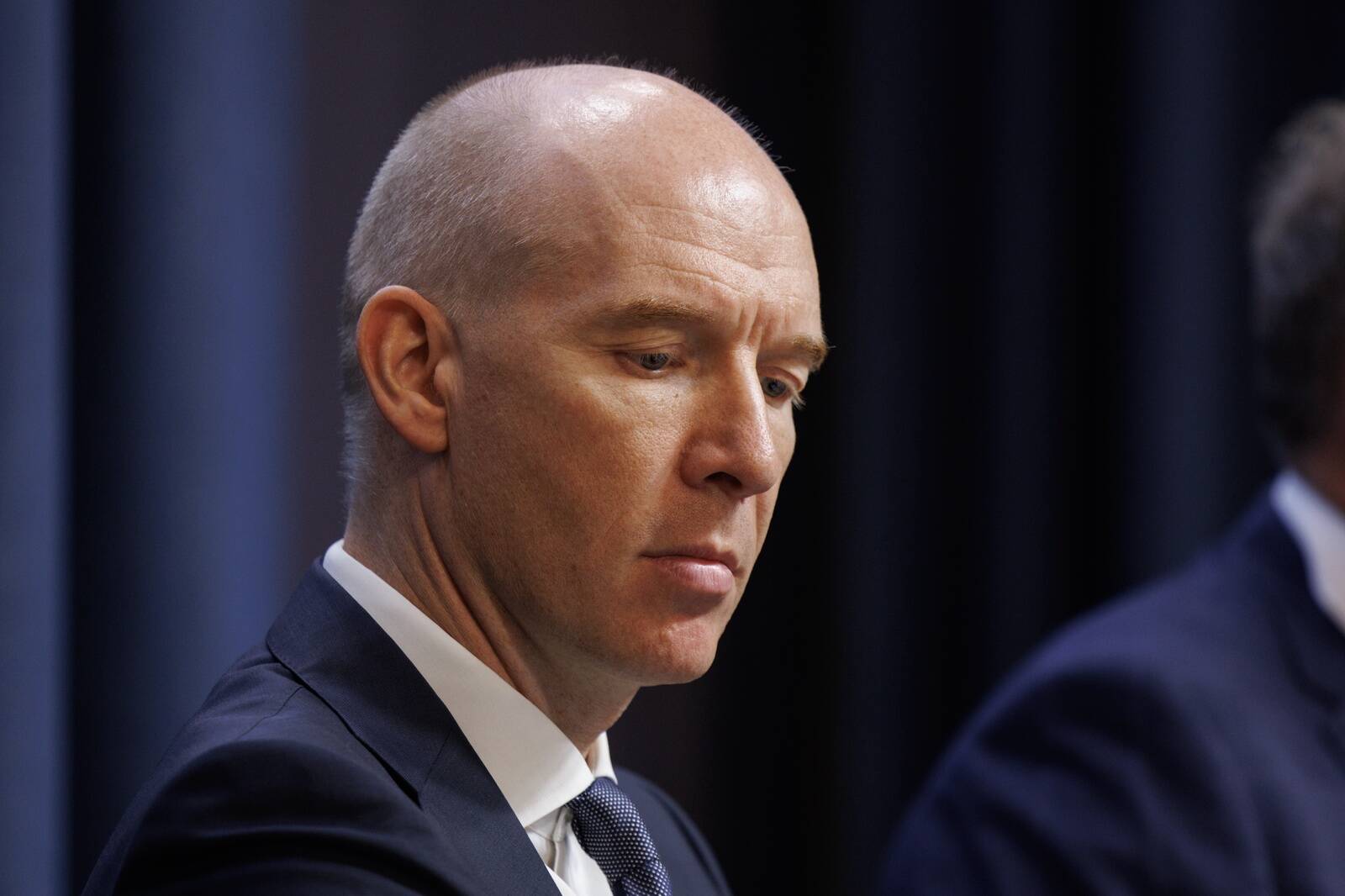

Etalon Varahalduse investeeringute juht Mikk Talpsepp selgitab Äripäevale antud intervjuus, kuidas on võimalik jõuda finantsmaailma koorekihi hulka ilma palgatööd tegemata.

Samuti paljastas Talpsepp, mis juhtus kohtuvaidluses Baltikaga, kuidas ta rasketest hetkedest üle saab, milline on tema investeerimisstrateegia ning millised on tema lemmikettevõtted Tallinna börsil.

Seotud lood

Rahvusvaheliste indeksite järgi vabaduselt maailma esirinnas sammuv Eesti seisab tõsiste väljakutsete ees: kätte võidetud vabaduste ja demokraatia eest tuleb seista iga päev. Võti pole mitte valitsuse varnas, vaid iga kodaniku enda taskus, tõdevad endine riigipea Kersti Kaljulaid ja advokaadibüroo Sorainen partner Allar Jõks saates „Soraineni sagedus“.

Hetkel kuum

Podcastid

Enimloetud

Viimased uudised

Tagasi Äripäeva esilehele