- OMX Baltic−0,52%291,36

- OMX Riga−0,08%910,99

- OMX Tallinn−0,9%1 906,04

- OMX Vilnius−0,18%1 260,48

- S&P 500−0,77%6 799,17

- DOW 30−0,44%47 126,52

- Nasdaq −1,01%23 593,88

- FTSE 100−0,16%9 686,31

- Nikkei 225−1,74%51 497,2

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,87

- GBP/EUR0,00%1,14

- EUR/RUB0,00%92,8

- OMX Baltic−0,52%291,36

- OMX Riga−0,08%910,99

- OMX Tallinn−0,9%1 906,04

- OMX Vilnius−0,18%1 260,48

- S&P 500−0,77%6 799,17

- DOW 30−0,44%47 126,52

- Nasdaq −1,01%23 593,88

- FTSE 100−0,16%9 686,31

- Nikkei 225−1,74%51 497,2

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,87

- GBP/EUR0,00%1,14

- EUR/RUB0,00%92,8

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Investor Toomas: dividendikuningad ja mina

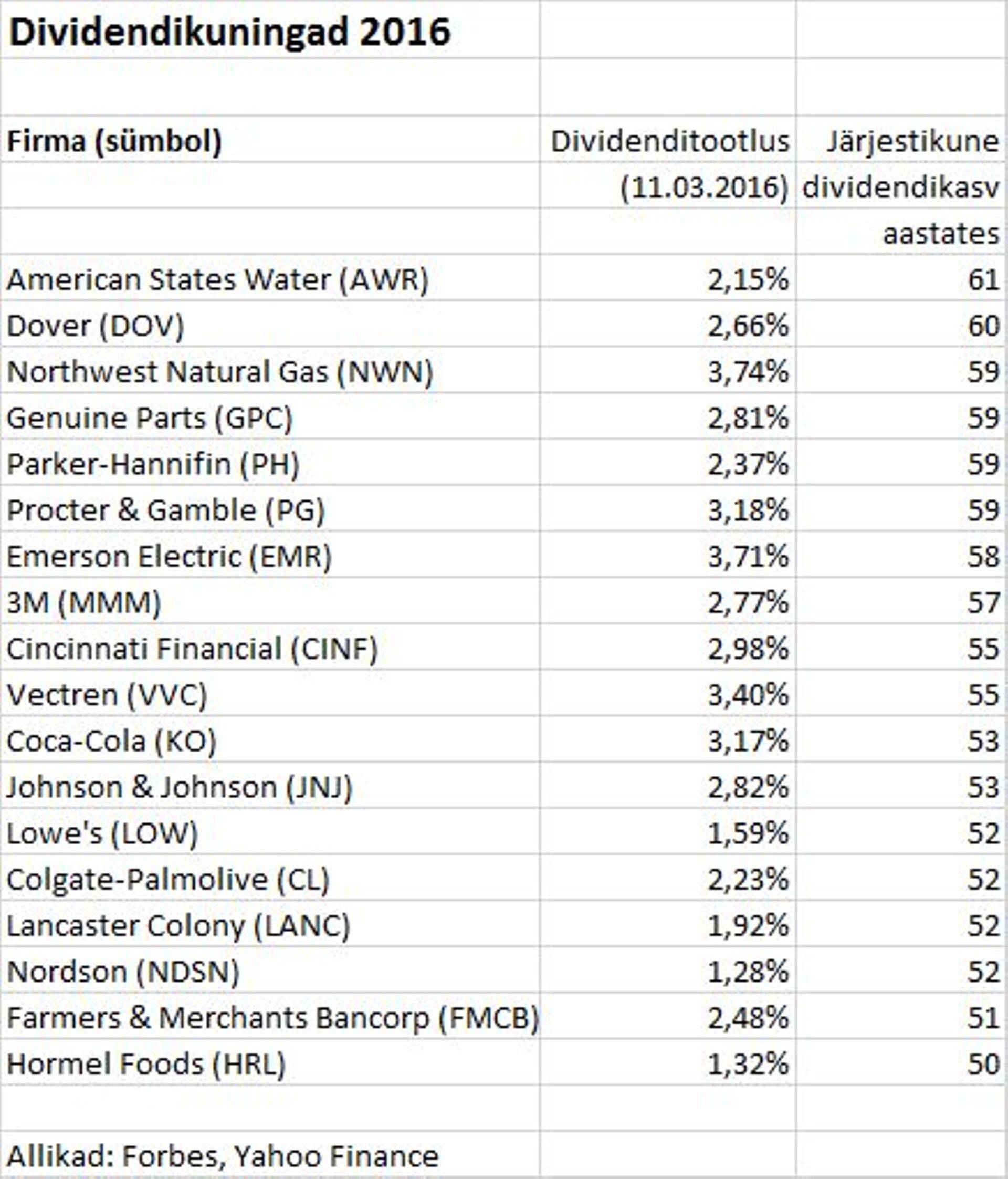

Tänapäeval eristatakse teatud tüüpi „ebaseksikaid“ ettevõtteid, mida nimetatakse dividendikuningateks. Need on ettevõtted, kes on suutnud dividendi suurendada vähemalt 50 aastat järjest.

Pean tunnistama, et kuigi olen konservatiivne investor ja eriti viimasel ajal olen palju juttu teinud oma vanamoelisusest ning kiitnud omanikutulule orienteeritud portfellistrateegiat, ei ole mu portfellis ühtegi dividendikuningat ehk sellist ettevõtet, kes on pool sajandit järjepanu dividende suurendanud.

See pole miskit moodi teadlik otsus. Ma olen lihtsalt oma valiku teinud teistel alustel kui ühe või teise ettevõtte mingi künnise ületamine ja teatud klubisse kuulumine. Kui nüüd järele mõelda, siis pole mul ka niinimetatud dividendiaristokraate ega dividenditšempioneid – st ettevõtteid, kes on dividendi suurendanud ühtejärge 25 aastat ja vastavalt kas kuuluvad S&P 500 indeksisse või mitte.

Haruldane liik

Investori tähelepanu väärib selline kroonitud ettevõte igal juhul. Kui laseme siin Eestis oma viimase viiekümne aasta ühiskondlikud ja majanduslikud vapustused silme eest läbi, võib see lausa uskumatu tunda, et praeguse seisuga on USA börsil 18 dividendikuningat, kes on vastu pidanud inflatsioonile, buumidele ja krahhidele, intressimäärade kõikumistele, poliitilistele sündmustele, moe- ja maitsemuutustele. Aga ka tehnoloogilistele uuendustele ja millele kõigele veel, kõik see aeg aina kasvanud ning eelistanud hoiduda aktsiate tagasiostmisest.

Sestap on rahulikku ja stabiilset kasvu ootavatel investoritel põhjust kuningaid ja aristokraate hoolikalt jälgida. Tõsi, endiselt tuleb silmas pidada, et ajalooline tootlus ei anna tulevikugarantiid, aga eks idufirmadega võrreldes ole tõenäosus vee peale jääda märksa suurem.

Samuti tuleb enne pimesi raha üles korjama asumist ikkagi aru pidada, kas usud selle ettevõtte ärimudeli edusse ja kas aktsia hinda siiski ei ole liiga pikaajalisi kasvuootusi sisse arvatud. Dividendikuningate väärtus on enamasti pigem kõrge ja see on mindki tagasi hoidnud. Et veelgi riske maandada, võiks ehk kaaluda selliste ettevõttete soetamist hoopis ETFina.

Tunnistan nappi allajäämist

Kui mina 2002. aastal oma portfelli kokku panin, polnud praegused dividendikuningad veel 50 aasta künnist ületanud ja siis saanuks rääkida ainult aristokraatidest. Kui minu portfelli tootlus on 14 aasta jooksul olnud keskeltläbi täpselt 10%, siis ettenägelikult just need 18 õiget aktsiat võrdsete osadena tol hetkel üles noppides võiksin praegu kiidelda umbes protsendi jagu kõrgema aastatootlusega. Selles mõttes tuleb ikkagi endale veidi tuhka pähe raputada. Ent S&P 500 indeks on sama ajaga kerkinud vaid üle kuue protsendi aastas, reinvesteeritud dividendid kaasa arvatud.

Kahetsemine pole investorist arukas tegu. Minu patriootiline soov on olnud niikuinii hoida vähemalt osa rahast kodubörsil. Millal aga Eestis võiks dividendikuningatest rääkida? Ehk viiekümne aasta pärast…

Seotud lood

Hetkel kuum

Podcastid

Enimloetud

Viimased uudised

Tagasi Äripäeva esilehele