- OMX Baltic0,11%292,25

- OMX Riga0,02%911,59

- OMX Tallinn0,18%1 896,56

- OMX Vilnius0,05%1 263,87

- S&P 5000,23%6 890,89

- DOW 300,34%47 706,37

- Nasdaq 0,8%23 827,49

- FTSE 1000,44%9 696,74

- Nikkei 2251,94%51 192,24

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,86

- GBP/EUR0,00%1,14

- EUR/RUB0,00%92,19

- OMX Baltic0,11%292,25

- OMX Riga0,02%911,59

- OMX Tallinn0,18%1 896,56

- OMX Vilnius0,05%1 263,87

- S&P 5000,23%6 890,89

- DOW 300,34%47 706,37

- Nasdaq 0,8%23 827,49

- FTSE 1000,44%9 696,74

- Nikkei 2251,94%51 192,24

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,86

- GBP/EUR0,00%1,14

- EUR/RUB0,00%92,19

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

5 põhjust, miks USA aktsiaturud on ülehinnatud

Raske on leida tõendeid, et USA aktsiaturud on õiglase hinnaga. Erinevad suhtarvud näitavad teisiti, kirjutab konsultatsioonifirma Scottsdale Bullion & Coini asutaja Steve Hunt Investopedias.

Alates sellest, mil Donald Trumpist sai 45. USA president, on Standard & Poor’s 500 indeks kallinenud rohkem kui 8 protsenti. Vähemalt viis finantsindikaatorit aga näitavad, et aktsiaturud on märkimisväärselt ülehinnatud.

Me oleme neid ajaloolisi hetki ka varem näinud – suurele buumile järgneb suur krahh. USAs 20datel toimunud kiire tõus lõppes suure depressiooniga. 90date tehnoloogiamullile järgnes majanduskriis. Kinnisvaramulli lõhkemine põhjustas 2008. aasta finantskriisi.

2009.aasta märtsis jõudis S&P 500 indeks kriisi madalpunkti – 666 punktini. Praegu kaupleb indeks umbes 2300 punkti juures. Tegemist on üha pikima pullituruga (tõusev turg) USA ajaloos, millele on suuresti kaasa aidanud Föderaalreservi nullintressimäärade poliitika. Viimase kümnendi jooksul on keskpank korraldanud ka mitmeid varaostuprogramme, mis on majanduse vee peal hoidnud. USA riigivõlg tõusis 10 aastaga (2007-2017) kahekordseks – 9,2 triljonilt 18,9 triljonini.

Sõltumatult tegutsev Vastutustundliku Riigieelarve Komitee (Committee for a Responsible Federal Budget), mis pooldab valitsuse vastutustundliku kulutamist ning võlataseme vähendamist, prognoosib, et riigieelarve võib järgmise kümnendi jooksul kasvada 5,3 triljoni võrra. See suurendaks defitsiiti 25protsendi võrra.

Sellegipoolest oli tarbijate kindlustunne mais 16 aasta kõrgeimal tasemel. Tundub, et investorid on USA majanduse osas optimistlikult meelestatud. Nad loodavad, et Donald Trump suudab oma valimislubadused täita.

Kahjuks ei ole aktsiaturgude tõus tugeva majanduse (või majanduskasvu) peegeldus. Finantsstrateeg Michael Pento tõi välja, et ajalooliselt on majandussurutis olnud USAs iga viie aasta tagant. Selle aja oleme juba ammu ületanud.

Aktsiaturud on ülehinnatud ja taoliste tasemete juures näeme tavaliselt järsku pöördumist. Mull lõhkeb. Aktsiaturud olid riskantsem investeering vaid 1929. ja 1999. aastal.

Allpool on välja toodud viis finantsindikaatorit, mis näitavad, et aktsiaturud on ülehinnatud.

CAPE näitab, et aktsiaturud on 75 protsenti ülehinnatud

Nobeli preemia laureaadi Robert Shilleri poolt populariseeritud tsükiliselt kohandatud kasumi ja hinna suhe (CAPE) on aktsiaturgude mõõdik, mida kasutatakse väga palju. Tõsi, CAPE näitab, et võrreldes 90datega pole hinnatasemed veel nõnda kõrgel. Sellegipoolest on tegemist kõrgeima tasemega alates 2002. ja 2007. aastast – vahetult enne suuri krahhe. 2002. aastal, vahetult enne tehnoloogiamulli lõhkemist, oli CAPE 45 juures. Praegu on suhtarv 28,75 peal.

Shiller andis hiljuti ka hoiatuse, et Trumpi administratsioon on tekitanud „uue narratiivi“. Turgude tõus põhineb tulevikuootustel, mis on ebarealistlikud. „Näiliselt tugeval USA majanduses ei ole tegelikult kõik korras,“ ütles Shiller.

Hetkel kuum

Warren Buffetti lemmikindikaatorid on kõrgel

Olemas on kaks peamist „Warren Buffetti indikaatorit“. Nad on Buffetti järgi nime saanud, sest kuulus investor on nimetanud neid oma lemmiktööriistadeks, millega aktsiaturgude hinnatasemeid mõõta. Üks mõõdab ettevõtete kasumeid sisemajanduse koguprodukti (SKP) suhtes. Teine mõõdab turuväärtust SKP suhtes.

USA Total Market indeksi väärtus on praegu 24,26 triljonit dollarit, mis on 128,6 protsenti SKP-st. Vahetult enne tehnoloogiamulli oli vastav näitaja umbes 150 protsenti, enne 2008. aasta finantskriisi 110 protsenti.

Wilshire 5000 indeksi ja SKP suhe

Teine Buffetti lemmikindikaator on Wilshire 5000 indeksi ja SKP suhe. Tegemist on indeksiga, kus on kõik USA aktsiad, millega kaubeldakse eelkõige Ühendriikides. 100 protsenti tähendab, et aktsiad on küllaltki õiglase väärtusega. Kõik, mis jääb sellest kõrgemale, näitab ülehinnatust. Praegu on näitaja umbes 130protsendi juures, mis on 45 aasta keskmisest (75 protsenti) tunduvalt kõrgem näitaja.

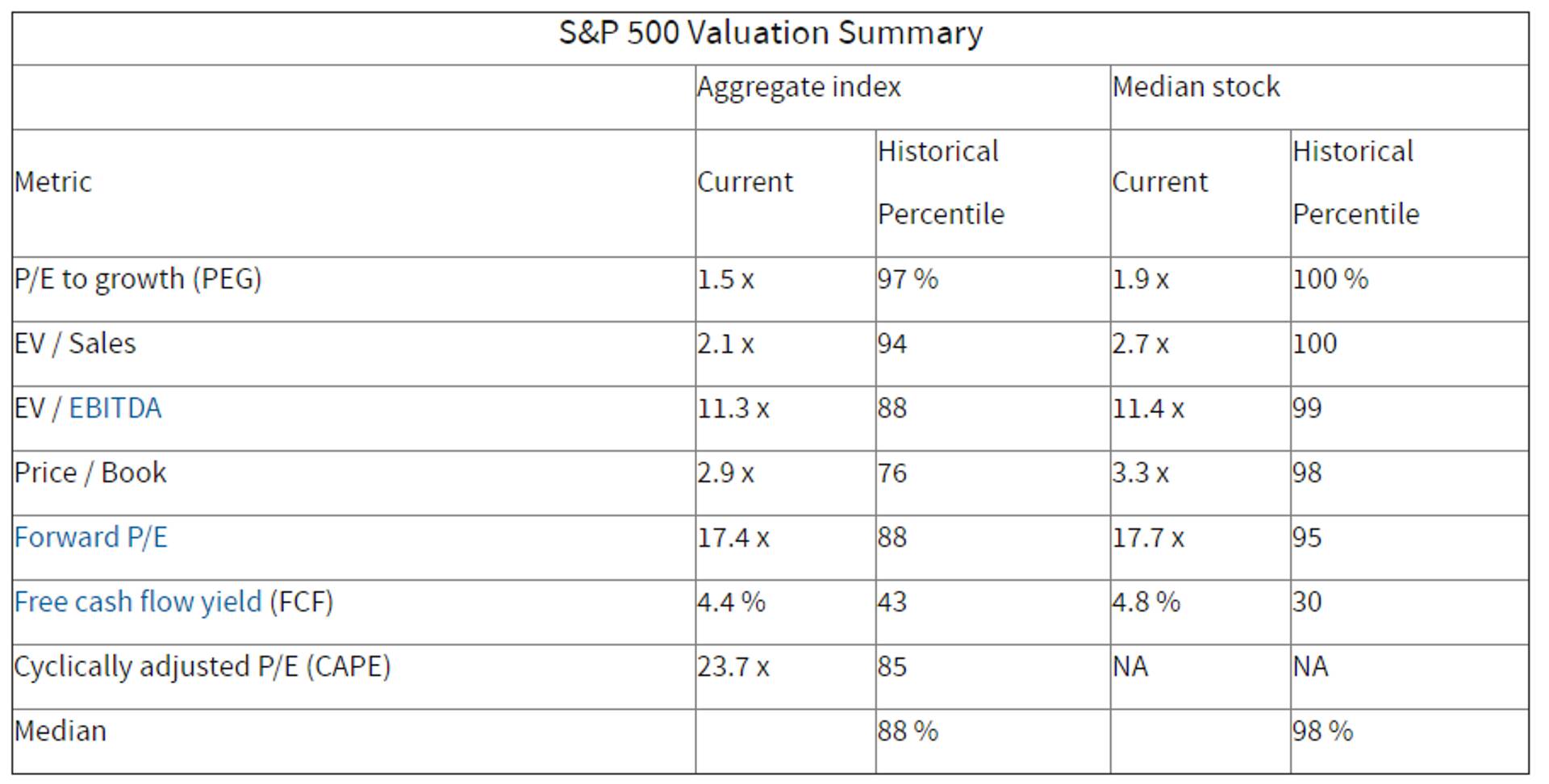

Goldman Sachsi analüüs näitab, et aktsiad on 88protsendiliselt ülehinnatud

Goldman Sachsi S&P 500 indeksi hinnatasemete mõõdik näitab, et mitmeid suhtarve arvesse võttes on turg 88 protsenti ülehinnatud. Mediaani suhtes on turud 98 protsenti ülehinnatud.

BofA analüüsist selgub, et 17 hinnataseme mõõdikut 20-st näitavad „ülehinnatud“

Bank of America kasutas 2016. aasta detsembris aktsiaturgude analüüsimiseks 20 erinevat mõõdikut, millest 17 näitasid, et aktsiaturud on ülehinnatud.

Tõendeid arvestades on raske väita, et aktsiaturud on õiglaselt hinnastatud. Selle asemel tundub, et „Trumpi lootus“ tekitab võidujooksu S&P 500 indeksisse. Minna võib veel nädalaid, kuid või aastaid, aga tundub, et mingil hetkel tuleb valus reaalsus kohale.

Tarbijate ja valitsuse võlg kasvavad, millele lisanduvad veel geopoliitilised pinged. S&P 500 indeksi tõus ei anna reaalsest pildist head ülevaadet.

Seotud lood

Hetkel kuum

Podcastid

Enimloetud

2

Kontserni juhatusest lahkub kolm liiget

3

5

Viimased uudised

Tagasi Äripäeva esilehele