- OMX Baltic0,14%291,77

- OMX Riga0,46%915,23

- OMX Tallinn0,18%1 909,45

- OMX Vilnius−0,14%1 258,75

- S&P 5000,37%6 796,29

- DOW 300,48%47 311

- Nasdaq 0,65%23 499,8

- FTSE 1000,64%9 777,08

- Nikkei 2251,72%51 076,76

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,87

- GBP/EUR0,00%1,14

- EUR/RUB0,00%93,53

- OMX Baltic0,14%291,77

- OMX Riga0,46%915,23

- OMX Tallinn0,18%1 909,45

- OMX Vilnius−0,14%1 258,75

- S&P 5000,37%6 796,29

- DOW 300,48%47 311

- Nasdaq 0,65%23 499,8

- FTSE 1000,64%9 777,08

- Nikkei 2251,72%51 076,76

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,87

- GBP/EUR0,00%1,14

- EUR/RUB0,00%93,53

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Milline oleks suur depressioon tänapäeva aktsiaturgudel?

Amazoni aktsia kukub 99 protsenti. Just see võib saada tegelikkuseks, kui aktsiaturgudel kordub 1930ndate aastate suur depressioon, kirjutab MarketWatch.

Suur depressioon

Ülemaailmne majanduskriis sai alguse 1929. aastal, pärast USA börsikrahhi. 29. oktoober 1929 sai tuntuks musta teisipäevana. Tol päeval kukkus New Yorgi börs 11,7%.

1929.-1933. aastani suurenes USAs tööpuudus 3 protsendilt 25-ni. Paljud kaotasid töö- ja elukoha.

Suur depressioon oli 20. sajandi pikim majandussurutis. Majandusajaloolased on otsinud suure depressiooni põhjusi, kuid ühest vastust ei ole.

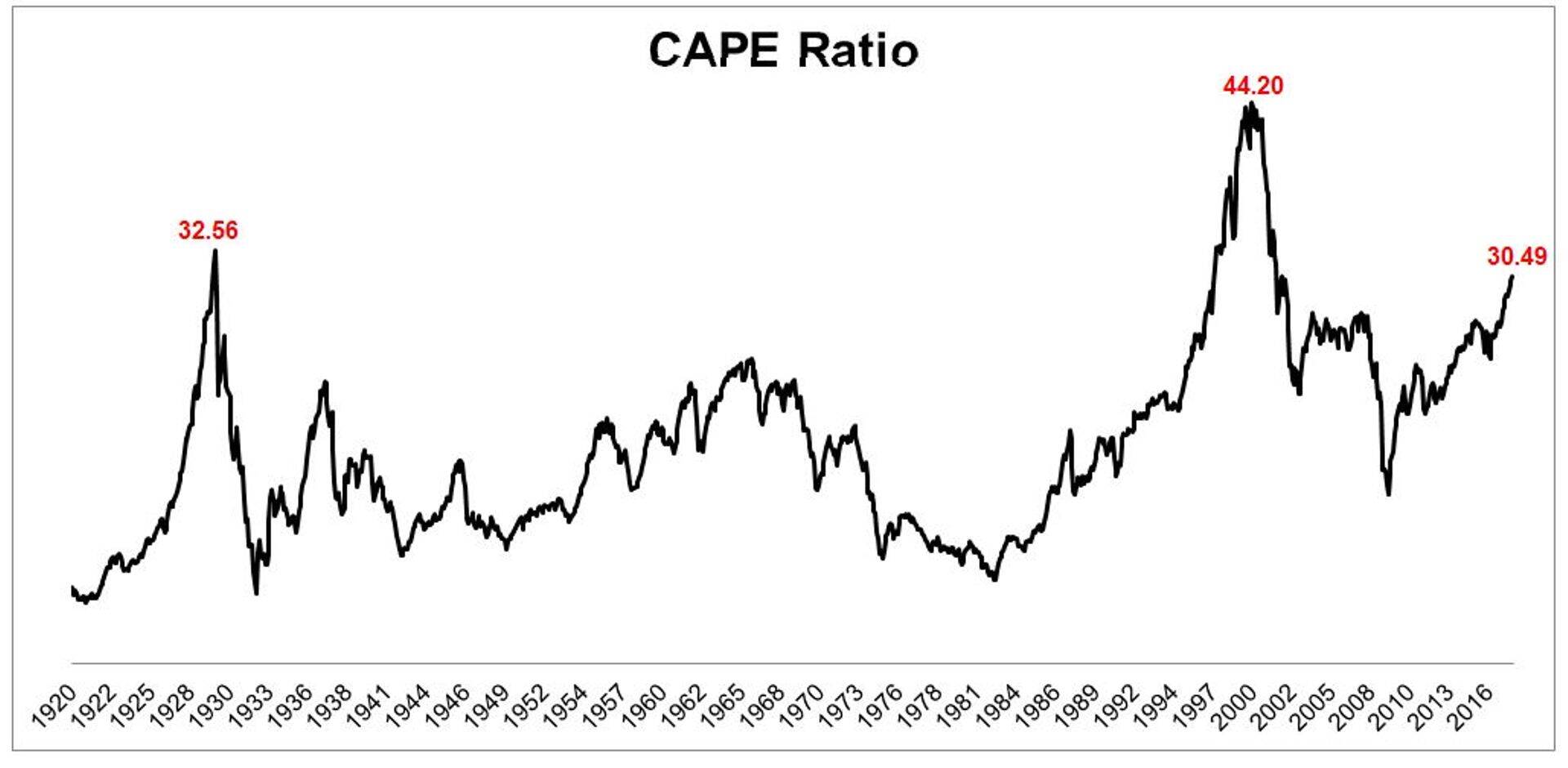

Viimasel ajal on palju räägitud just Shilleri hinna ja kasumi suhtarvust (CAPE). Tegemist on populaarse aktsiaturgude mõõdikuga, mida kasutatakse näiteks Standard & Poor’s 500 analüüsimisel. See suhtarv on tõusnud tasemeni, mida viimati nähti enne tehnoloogiamulli ja 1929. aasta suurt depressiooni.

CAPE on tsükliliselt kohandatud kasumi ja hinna suhe ning seda suhtarvu on populariseerinud Yale’i ülikooli professor Robert Shiller. Mõõdikul on küll palju kriitikuid, aga seda kasutatakse laialdaselt aktsiaturgude hindamiseks.

Enne tänast on CAPE suhtarv tõusnud üle 30 taseme vaid kahel korral, ja mõlemal korral lõppes olukord halvasti – aktsiaturud kukkusid järsult, kirjutab Michael Batnick Irrelevant Investori blogis. Ta tõi illustratsiooniks välja ka CAPE suhte pikaajalise graafiku.

Blogipostituses võrdles Batnick praegust olukorda eelkõige suure depressiooniga, mitte 1990date lõpuga. Ta tõi välja, et CAPE oli kümme aastat enne suurt depressiooni 5,02 peal, kümnendiga tõusis suhtarv aga 32,56ni.

Ta tsiteeris legendaarse investori Ben Grahami 1932. aasta artiklit. „Rohkem kui kolmandiku tööstusettevõtete turuväärtus on madalam kui nende varade puhasväärtus. Osa nendest ettevõtetest on odavamad kui nende vaba raha hulk,“ kirjutas Graham.

Teisisõnu: suur osa ettevõtetest oli surnuna kallim kui elavalt. Tõsi, selleks et tänapäeval taoline asi korduks, peaks midagi väga suurt ja koledat juhtuma. „Selleks, et turg langeks 90 protsenti, peaks maad tabama asteroid või tulnukate rünnak. Ka maailmasõda võiks olla tõenäoline süüdlane,“ ütles Batnick.

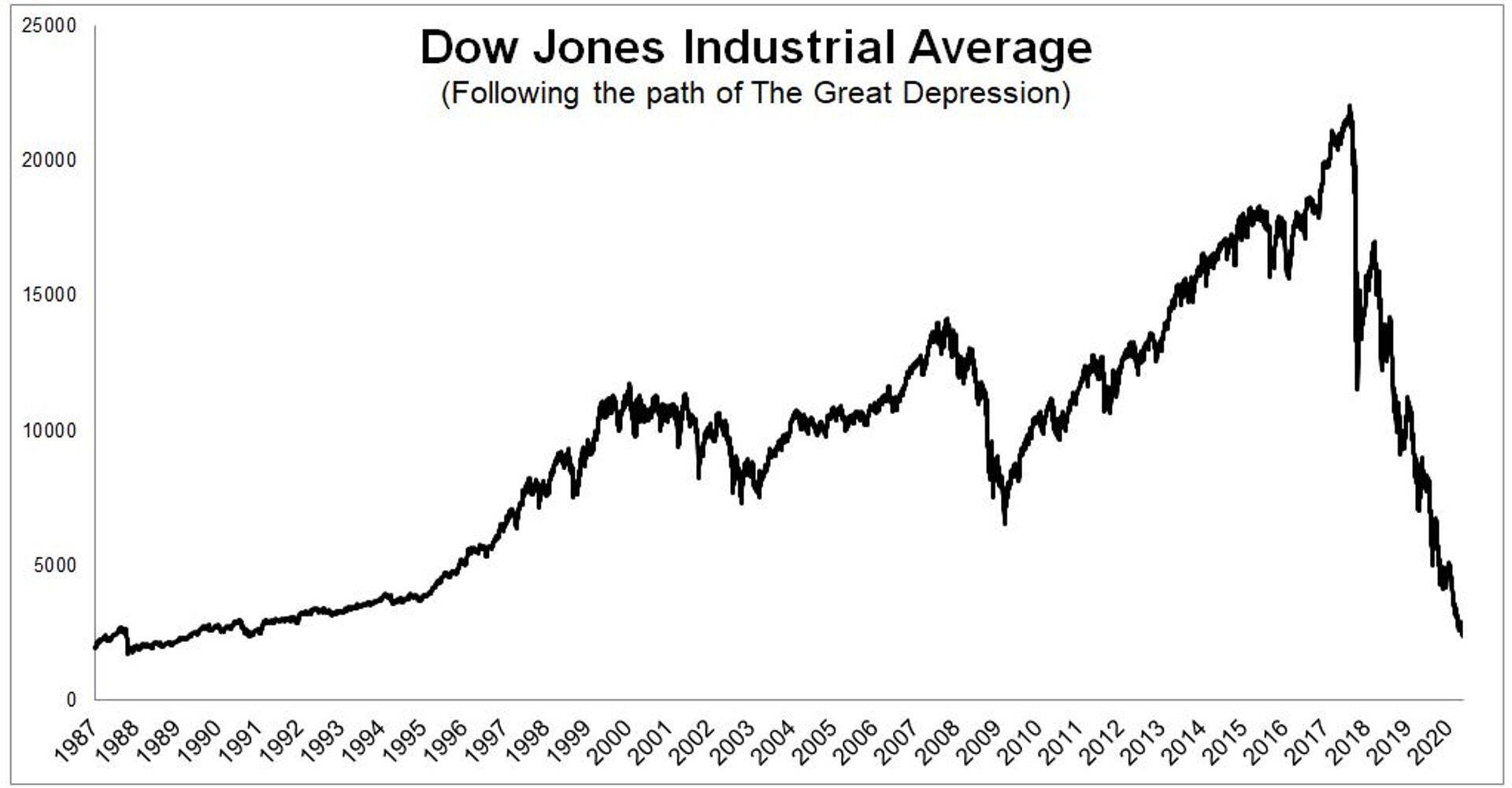

Kui Dow Jones kukuks sama palju kui suure depressiooni ajal, näeks see graafikul välja nii:

Taoline krahh tähendaks, et 28 aasta pikkune tõus pühitakse aktsiaturult minema. Dow Jones jõuaks tasemele, kus see kauples viimati 1989. aasta mais, nentis Batnick.

Kui midagi sarnast peaks juhtuma, kaotaks paljud oma raha, aga iga kriisiga kaasnevad ka võimalused - need, kellel on ostmiseks raha kõrvale pandud, võivad välja tulla võitjatena. Julgemad investorid said suure depressiooniga rikkaks, kui ostsid aktsiaid üliodavalt kokku.

Amazoni näide

Batnick valis välja Amazoni, et illustreerida, milline oleks tänapäeval aktsiaturgude suur allahindlus. Nagu mainitud, peaks taolise stsenaariumi realiseerumiseks asjad väga kehvasti minema.

„Amazoni varade puhasväärtus on praegu 2,06 miljardit dollarit. Kui sa ostaksid Amazoni selle raha eest, siis maksaks iga aktsia 4,29 dollarit. Praegu kaupleb Amazon 994 dollaril, mis tähendaks, et aktsia peaks langema 99,57 protsenti,“ kirjutas ta blogipostituses. „See tundub absurdne ja kujuteldamatu. Tegelikult on ka see võimalik.“

Näiteks 2008. aasta oktoobris oli investeerimisfirma Charles Schwabi turuväärtus 28,8 miljardit dollarit, ettevõttel oli vaba raha aga 27,8 miljardit dollarit. Sellel ajal oli 875 aktsiat, mille turuväärtus oli suurem kui vaba raha.

„USA aktsiaturgude hinnatase on võrreldav kahe eelneva suure turutipuga. Kui tuleb 1929. aastaga sarnane kriis, siis on praeguse põlvkonna jaoks tegemist õudusunenäoga. Tuleviku põlvkondadele on see aga kingitus,“ kirjutas ta. „Ma ei suuda ette kujutada stsenaariumit, kus Dow Jonesi indeks kukub 2400 punktini. 15 000 punktini langemine, mis oleks 32protsendiline langus, on aga täiesti võimalik.“

Seotud lood

Hetkel kuum

Podcastid

Enimloetud

3

Viimased uudised

Tagasi Äripäeva esilehele